前言:

不管经济处在什么环境,消费食品都是属于必需品。每种食品,都需要用到各种各样的配料。食品的使用周期非常短,人口的增长就会导致需求的增加。

每次的通货膨胀都会推高食品价格的上升。每次的通胀都会随着时间地慢慢回调。但,通胀回调后的食品价格都会难以回到通胀前的价钱水平。

在艰难的环境中,消费食品的生意也许是一个不错的投资行业。如果接下来多年,利率维持在高位,经济继续降温,俄乌战争延续,我们应该持续持有现金多年吗?如果不是,那唯有寻找抗压性高,估值低,成长能继续的生意作为投资目标了。

第4只股息股:3A

Three-A Resources Berhad (“3A”) 是一家投资控股公司,于 2002 年上市,并于 2008 年转入大马交易所主板市场。其全资子公司 San Soon Seng Food Industries Sdn Bhd (“SSSFI”) 是一家领先食品和饮料配料制造的公司。自 1977 年开始作为焦糖生产商开始,并扩大了其产品组合,在世界许多地方都有强大的足迹。 3A 和 SSSFI(“本集团”)仍然专注于制造食品和配料的核心优势。 集团坚信最高品质的生产已成功超越亚洲视野,并在国际市场上取得成功。

公司为各行各业的各种规模的企业提供服务。 公司的多种成分具有不同的功能特性和独特的特性,可以根据客户的需求进行定制。 所有成分均通过清真和犹太洁食认证。

公司提供多种包装选择以满足客户需求。 有各种包装尺寸,从散装公路罐车到小包装,如塑料桶和纸箱。 可以安排定制包装以满足客户的要求。

公司产品分类如下:

1. Caramel Colour (Liquid)

2. Caramel Powder

3. Glucose Syrup High Maltose Syrup

4. Maltodextrin Glucose Syrup Solids

5. Vinegar

6. Soya Protein Sauce (HVP)

可以进入公司的网站,选Application,就可以看到公司的每种产品都用在什么食品。基本上,所有食品和饮料都会用到。甚至医药产品,化妆品,也有需求。

参考资料:https://www.sssfi.com/index.php

管理层的素质:(合格 – 果实已现,等待收成。)

(1)过去20年的生意的发展:

笔者认为,3A这家公司应该要以过去20年的数据做参考才比较有意思。

首先必须知道的事情莫过于,Wilmar在2009年尾以每股75sen,注资61.6mils股数进入公司成为第二大股东。也因为如此,在2010年与Wilmar以50% JV的方式成立子公司在中国发展。经过8年漫长的亏损,最终在2017年完成退出中国的业务。在FY2014 - FY2017期间,中国的业务平均每个季度亏损1-2mil,属于是一门失败的投资。

营业额的成长:

FY2003 @ RM40.5mil | FY2021 @ RM515.6mil | FY2022H1 @ RM321.1mil

过去20年以大概CAGR 15%的速度在成长。除了FY2013和FY2019年出现暂时性的停顿增长(FY2020疫情因素除外),基本上都是每年都在成长。

注:Caramel, Glucose & Maltodextrin贡献了FY2021的80%营业额

净盈利:

FY2021突破历史新高。FY2022H1继续维持高盈利。净盈利过去20年也是以大概CAGR 15%的速度在成长。

净盈利率:

FY2003-FY2009 – 从6-7%稳步上升到8-10%

FY2010-FY2015 – 在3-6%浮动(高CAPEX发展的后遗症,中国新业务的亏损。)

FY2016-FY2017 – 在9-10%浮动(原料成本回调,中国业务亏损减少。)

FY2018-FY2020 – 在6-7%浮动(FY2016开始积极投入高CAPEX发展的后遗症,疫情因素。)

FY2021-FY2022 – 在7-9%浮动(持续高CAPEX发展,原料成本增加。)

(2)公司基本面数据:

》公司的出口销售额从疫情前的33-39%,提升到43-48%的水平。看来这波疫情反而帮了公司一把。这波的增长应该由ASP和更高的出口量所导致,其实也是在被高运费压制的状况中发生。

》公司没有任何主要顾客(Major Customers)贡献超过10%。所以没有客户集中度的问题。

》值得注意,FY2022的首两个季度,大马本地的销售第一次突破了90mil的季度营业额高水平。疫情前最高的水平是在FY2018Q4的79.6mils。也可以明显发现,出口外国的销售也是突破了新高。

》FY2015-FY2022之间,8年内有5个年分的CAPEX高达27-30mils,3个年份也有12-17mils的水平。大家必须知道的是,3A是属于一家消费食品关联业务的公司,不能以其他工业制造行业做对比。所以,以上的CAPEX对于一个消费行业的生意,可以说属于非常多了。如果与OFI做对比,3A投入的CAPEX来得更庞大。管理层也有透露,接下来的几年,预测将会需要持续投入CAPEX做扩充。

(3)管理层素质评估:

从营业额的方面去衡量,可以明显发现管理层确实有下功夫做生意。20年以CAGR 15%的年度成长率发展,处于消费行业的生意,可不是一个小数目。

Wilmar的介入,无形中带了两个负面的影响给予管理层。第一,中国JV业务的失败,不晓得是中国市场比较艰难渗入,还是管理层的能力不够强?以营业额的发展做参考,管理层的能力确实不会差。中国业务虽然拖了8年,但最终还是勇于断臂求生,算过得去。第二,多位管理层在2009年的内幕交易,正式在2016年被大马SC捉到与提控。过后几年就陆续有多位高层被惩罚,最后一单法庭案终于在2021年落幕后告一段落。内幕交易在大马股市应该不会不希见,可是被捉包后确实会留下了一个污点。也因为以上两个问题,过往的自己确实不大敢投资此公司。每个人都会犯错,只要不是错得太离谱,能看见改善,应该给第二次的机会。

经过一段长时间的跟踪与考量,最后决定投资此公司的原因如下:

(1)透过今年的网上AGM,聆听管理层的回答问题的过程,感觉还可以。

(2)听闻管理层属于刻苦耐劳类型的团队。

(3)高层的FY2021薪金不到4百万(少于PAT的10%)。

(4)生意长期成长,代表管理层有用心去管理公司。

(5)公司持续给更高的股息。

生意的成长:(合格 – 长期成长,动力可观。)

》FY2022Q2交出了一个历史新高的营业额。区域部分的销售:大马,星加坡,其他国家(包括印尼,菲利宾,香港/中国),全部都突破了新高。主要功臣是ASP的提高与销售量的增加。个人猜测,运输费的回软,再进一步带动了出口的销售。出口销量的增长,也许意味着更多的顾客群和产品的接受度。也就是说营业额又达到了另一个比较高的阶层继续发展。

》净盈利虽然没有突破新高,但是也交出了千万以上的水平。主要原因是在消耗着比较高的原料成本。

》FY2022的CAPEX大概27mil,属于相当高的数目。继续扩建和升级生产工厂,实验室,仓储设施和自动化。回顾过去多年CAPEX的数据,可以看到,公司已经进入第8个年头在积极进行生意扩充。管理层也透露此股发展动力将会维持多年。

》管理层有信心在接下来的几年能持续保持良好的成长。

》RM1,500的最低工资对公司没什么影响。员工短缺的问题不大。

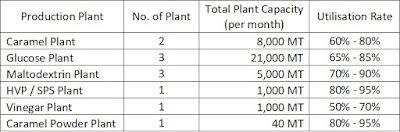

》截至目前,工厂的利用率从 60% 到 95% 不等。

股息率:(不合格 – 生意够稳,勉强接受)

以股价89sen做评估:

如果股息3.0sen,股息率(DY)是3.37%。

如果股息4.0sen,股息率(DY)是4.49%。

公司以CAGR 15%的速度成长,加上长期需要投入高CAPEX,FY2021的股息增加到3sen,已经算非常不错了。在消费食品行列的生意,能以CAGR 15%的年度成长速度发展,应该不多。尤其是在这样的投资环境中,稳打稳扎的生意,确实是不错的选择。所以,这样的股息就勉强接受,现在最重要是长期投资的安全性!

估值:(合格 - 成长明显,估值吸引。)

》以股价RM0.89做评估:

Rolling 4Qs EPS 9.02sen,PE 9.87

》如果以未来EPS做评估:(以CAGR 15%的成长做预测)

FY2022 EPS 10.0sen,Forward PE 8.90

FY2023 EPS 11.5sen,Forward PE 7.74

FY2024 EPS 13.2sen,Forward PE 6.74

FY2025 EPS 15.2sen,Forward PE 5.86

FY2026 EPS 17.5sen,Forward PE 5.08

》个人认为:消费食品股,优秀的高层,PE13属于底线。

以保守预测做评估,5年内达到EPS 13.2sen。

PE 13,EPS 13.2sen,股价RM1.72(93%上升空间。不包括股息,平均一年18.6%回酬。)

PE 15,EPS 13.2sen,股价RM1.98(122%上升空间。不包括股息,平均一年24.4%回酬。)

与OFI相似,以现有业绩与股价对比,属于消费食品(抗通膨行业),成长动力明显,估值属于有吸引力。公司过去多年的积极发展,现在与未来还能持续此股发展动力,加上过往20年以CAGR 15%的速度成长。以现在的估值不到PE10入手(属于过往10年的最低水平,不成跌破双位数PE估值,FY2013最高PE为32),已经无所挑剔。

行业:(合格 – 消费永存,长期保障。)

“国以民为本,民以食为天,食以安为先,安以质为本,质以诚为根”

国家以百姓安居乐业为繁荣的基础;百姓有吃才能存活,所以民以食为天;食品以安全为前提;食品安全以质量为根本;诚信则是保证质量的基础。

这句成语非常适合用在消费食品公司和现在经济的状况。在管理生产食品的生意,公司必须要有良心企业的思维,才能制造有质量的产品。经济再乱,食品还是最重要的条件给人民继续生存下来,最后才能为国家解决问题和创造繁荣。

消费食品配料的业务,季节性不大。通常影响比较大的是原料成本的波动。在大宗商品价格波动持续的挑战,公司采用动态库存持有缓解这一挑战,并通过政策售价将重大成本转移给客户。3A的主要原料是玉米淀粉(corn starch)、木薯淀粉(tapioca starch)、豆粕(soybean meal)和精制蔗糖(refined cane sugar)。 这些原材料主要从泰国、印度和中国进口。

其实,3A这门生意,让自己比较难以捉摸的事件是原料成本的波动。在短期的时间,这些波动会容易让盈利变得波动化,然而影响股价。但,只要公司长期能持续成长,这些波动性的因素都会随着更长的时间沉稳下来。基于管理层已经在这个行业拥有超过40年的经验,加上过去20年的发展数据做参考,个人认为适当做长期投资。胜在公司的估值不高,有足够的安全空间!

其他利好催化剂的可能性:

》市场先生给予更高的估值

》公司的盈利成长加速

》更高的股息

》保险投资公司,Prudential PLC.(通过Eastspring Investment基金持有)的持股在23-Sep-22正式超过5%。从去年的持股17.15mils增持到27.58mils(+10.43mils)。这个保险基金已经持有5年,应该还没真正赚到钱。期待看接下来1-2年,他们会不会开始赚钱?

风险:

》原料成本的压力不能转换给顾客。

》发展过度,大量需求突然消失。

》股灾导致大部分公司去到更低的估值。(稳定的生意行业和股息为后盾)

纯属个人评估预测:

回酬:3-5年内,平均回酬的底线为每年20%。

风险:低(中长期),中(短期 - 原料成本波动的因素)

以现有的估值,个人大胆预测,只要TEO KWEE HOCK这位大股东不再做短期交易,导致压制股票价格,公司股价就能轻易上涨。此公司能带来的资本增值,能远远超过短期的差价。

【虚拟】股息投资组合记录:(Y2K Dividend Portfolio)

策略:分2-3批进场。

4-Oct-22已动用9%现金买入第一批 3A @ 0.8883 x 300,000 shares

其他参考资料:

》Minutes of Annual General Meeting

Follow FB Page @ https://www.facebook.com/Y2K.Invest4Living/

No comments:

Post a Comment